āļāļēāļĢāđāļāļīāļāļāļąāļāļāļĩāđāļāļ·āđāļāļĢāļąāļāļāļēāļāđāļāļīāļāļŦāļĢāļ·āļāļāļēāļĢāļĢāļąāļāđāļāļīāļāļāļēāļāļāļĢāļ°āļāļēāļāļ āļāļ·āļāđāļāđāļāļāļļāļāđāļĢāļīāđāļĄāļāđāļāļāļĩāđāļŠāļāļēāļāļąāļāļāļēāļĢāđāļāļīāļāđāļŦāđāļāļĢāļīāļāļēāļĢāļāļēāļāļāļēāļĢāđāļāļīāļāļāđāļēāļ āđ āļāļąāļāļĨāļđāļāļāđāļē āļāļķāļāļĄāļĩāļāļ§āļēāļĄāļāļģāđāļāđāļāļāļĩāđāļŠāļāļēāļāļąāļāļāļēāļĢāđāļāļīāļāļāļ°āļāđāļāļāļĄāļĩāļāļĢāļ°āļāļ§āļāļāļēāļĢāđāļāļāļēāļĢāļĢāļđāđāļāļąāļāļĨāļđāļāļāđāļē (Know Your Customer: KYC) āļāļĩāđāļŠāļēāļĄāļēāļĢāļāļĢāļ°āļāļļāļāļąāļ§āļāļ (Identification) āđāļĨāļ°āļāļīāļŠāļđāļāļāđāļāļąāļ§āļāļ (Verification) āļāļāļāļĨāļđāļāļāđāļēāđāļāđāļāļĒāđāļēāļāļāļđāļāļāđāļāļāđāļĨāļ°āļĄāļĩāļāļĢāļ°āļŠāļīāļāļāļīāļāļĨ āļāļķāđāļāļāļ°āļāđāļ§āļĒāđāļŦāđāļŠāļāļēāļāļąāļāļāļēāļĢāđāļāļīāļāļĄāļĩāļāļ§āļēāļĄāļāđāļēāđāļāļ·āđāļāļāļ·āļāļĄāļēāļāļāļķāđāļ

āļāļĩāđāļāđāļēāļāļĄāļē āļāļĢāļ°āļāļ§āļāļāļēāļĢ KYC āļĒāļąāļāļāļēāļĻāļąāļĒāļāļēāļĢāļāļģāļāļļāļĢāļāļĢāļĢāļĄāđāļāļ Face-to-Face āđāļāļĒāļĨāļđāļāļāđāļēāļāđāļāļāļāļģāļāļąāļāļĢāļāļĢāļ°āļāļēāļāļāđāļāļāļĩāđāļŠāļēāļāļē āđāļāļ·āđāļāļĢāļąāļāļāļēāļĢāļāļĢāļ§āļāļŠāļāļāļāđāļ§āļĒāđāļāđāļēāļŦāļāđāļēāļāļĩāđāļāļāļēāļāļēāļĢ āļāļēāļĄāļĄāļēāļāļĢāļāļēāļāļāļĩāđāļāļāļēāļāļēāļĢāđāļŦāđāļāļāļĢāļ°āđāļāļĻāđāļāļĒāļāļģāļŦāļāļ āļāļķāđāļāļāļāļāļāļēāļāļāļēāļĢāļĄāļĩāļāđāļāļāļļāļāļāļĩāđāļŠāļđāļāđāļāļāļēāļĢāļāļģāđāļāļīāļāļāļēāļāđāļĨāđāļ§ āļĒāļąāļāđāļĄāđāļāļāļāļŠāļāļāļāļāđāļāļāļĪāļāļīāļāļĢāļĢāļĄāļāļāļāļāļđāđāļāļĢāļīāđāļ āļāļāļĩāđāđāļāļĨāļĩāđāļĒāļāđāļ āļāļķāđāļāļŦāļąāļāļĄāļēāļāļģāļāļļāļĢāļāļĢāļĢāļĄāļāđāļēāļāļāđāļāļāļāļēāļāļāļīāđāļĨāđāļāļāļĢāļāļāļīāļāļŠāđāļĄāļēāļāļāļķāđāļ āđāļĨāļ°āļĒāļąāļāļāļāļĄāļĩāļāđāļāļāļģāļāļąāļāļāđāļēāļāļāļēāļĢāđāļāđāļēāļāļķāļāļŠāļāļēāļāļąāļāļāļēāļĢāđāļāļīāļāļŠāļģāļŦāļĢāļąāļāļāļĢāļ°āļāļēāļāļāļāļēāļāļāļĨāļļāđāļĄāļāļĩāđāļāļĒāļđāđāļŦāđāļēāļāđāļāļĨāđāļŦāļĨāđāļāļāļļāļĄāļāļ

āļāļĒāđāļēāļāđāļĢāļāđāļāļēāļĄ āļāļąāļāļāļąāļĒāļŠāļāļąāļāļŠāļāļļāļāđāļāļāļēāļĢāļāļģāļāļļāļĢāļāļĢāļĢāļĄāļāļīāđāļĨāđāļāļāļĢāļāļāļīāļāļŠāđāđāļāđāļāļĨāļąāļāļāļąāļāđāļŦāđāđāļāļīāļāļāļēāļĢāđāļāļĨāļĩāđāļĒāļāđāļāļĨāļ āđāļāļĒāļāļāļēāļāļēāļĢāđāļŦāđāļāļāļĢāļ°āđāļāļĻāđāļāļĒāđāļāđāļāļāļāļāļĢāļ°āļāļēāļĻāļāļāļļāļāļēāļāđāļŦāđāļāļāļēāļāļēāļĢāļāļēāļāļīāļāļĒāđāđāļŦāđāļāļĢāļīāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļāļāļāļāļĨāļđāļāļāđāļēāļāđāļēāļāļāđāļāļāļāļēāļāļāļāļāđāļĨāļāđ āļŦāļĢāļ·āļāđāļŦāđāļāđāļāļĄāļđāļĨāđāļāļĢāļđāļāđāļāļāļāļīāļāļīāļāļąāļĨ āļāļķāđāļāļāļ°āļāļģāđāļŦāđāļĨāļđāļāļāđāļēāļŠāļēāļĄāļēāļĢāļāđāļāļīāļāļāļąāļāļāļĩāļāļāļēāļāļēāļĢ āļŦāļĢāļ·āļāļāļāļŠāļīāļāđāļāļ·āđāļāļāļēāļāļāļāļēāļāļēāļĢāļāļēāļāļīāļāļĒāđāļāđāļēāļāļāđāļāļāļāļēāļāļāļīāđāļĨāđāļāļāļĢāļāļāļīāļāļŠāđ āļāļēāļāđāļāļĢāļ·āđāļāļāļāļāļĄāļāļīāļ§āđāļāļāļĢāđ āļŦāļĢāļ·āļāđāļāļĢāļĻāļąāļāļāđāļĄāļ·āļāļāļ·āļāļāļāļāļāļāđāļāļāđāļāđ āđāļāļĒāđāļĄāđāļāļģāđāļāđāļāļāđāļāļāđāļāđāļŠāļāļāļāļāļāļĩāđāļŠāļēāļāļēāļāļāļāļāļāļēāļāļēāļĢāļāļēāļāļīāļāļĒāđ āļāļĒāđāļēāļāđāļĢāļāđāļāļēāļĄ āđāļāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļāđāļāļ e-KYC āļāļāļēāļāļēāļĢāļāļēāļāļīāļāļĒāđāļāļ°āļāđāļāļāļāļāļīāļāļąāļāļīāļāļēāļĄāđāļāļ·āđāļāļāđāļāļāļąāļāļāļĩāđ

1. āļāļāļēāļāļēāļĢāļāđāļāļāđāļāđāļĢāļąāļāļāļ§āļēāļĄāļĒāļīāļāļĒāļāļĄāļāļēāļāļĨāļđāļāļāđāļē

2. āļāļēāļĢāļāļģāđāļāļāđāļāđāļĨāļĒāļĩāļĄāļēāđāļāđāđāļāļ·āđāļāđāļŦāđāļāļĢāļīāļāļēāļĢāđāļāđāļāļąāļāļāļĄāļīāļāļĢāļāļēāļāļāļļāļĢāļāļīāļāļāļāļāļāļāļēāļāļēāļĢ āļāļāđāļŦāđāļāļāļēāļāļēāļĢāļāļąāļāļāļēāļŦāļĢāļ·āļāđāļāđāđāļāļāđāļāđāļĨāļĒāļĩāļāļĩāđāđāļŦāļĄāļēāļ°āļŠāļĄ āđāļāļ·āđāļāđāļŦāđāļŠāļēāļĄāļēāļĢāļāđāļāļ·āđāļāļĄāđāļĒāļāļāļąāļāļāļđāđāđāļŦāđāļāļĢāļīāļāļēāļĢāļĢāļēāļĒāļāļ·āđāļ āđ āđāļāđāļāļĢāļāļāļēāļĢāļāļīāļŠāļđāļāļāđāđāļĨāļ°āļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļāļāļēāļāļāļīāļāļīāļāļąāļĨāđāļāđāđāļāļāļāļēāļāļ

3. āļāđāļāļāđāļĄāđāļāļģāļŦāļāļāđāļāļ·āđāļāļāđāļāđāļ āđ āļāļąāđāļāļāļēāļāļāļĢāļāđāļĨāļ°āļāļēāļāļāđāļāļĄ āđāļāļĢāļđāļāđāļāļāļŠāļąāļāļāļē āļŦāļĢāļ·āļāđāļāļāđāļāđāļĨāļĒāļĩāļāļĩāđāđāļāđ āļāļąāļāļāļēāļāļĄāļĩāļāļēāļĢāļāļģāļāļąāļāļŠāļīāļāļāļīāđāļāļāļēāļĢāđāļĨāļ·āļāļāđāļāđāļāļĢāļīāļāļēāļĢāļāļēāļāļĨāļđāļāļāđāļēāđāļĨāļ°āļāļąāļāļāļĄāļīāļāļĢāļāļēāļāļāļļāļĢāļāļīāļāļāļāļāļāļāļēāļāļēāļĢ

4. āļāļāļēāļāļēāļĢāļāđāļāļāļĄāļĩāļĢāļ°āļāļāļāļēāļĢāļāļĢāļīāļŦāļēāļĢāļāļ§āļēāļĄāđāļŠāļĩāđāļĒāļāļāđāļēāļāđāļāļāđāļāđāļĨāļĒāļĩāļŠāļēāļĢāļŠāļāđāļāļĻ

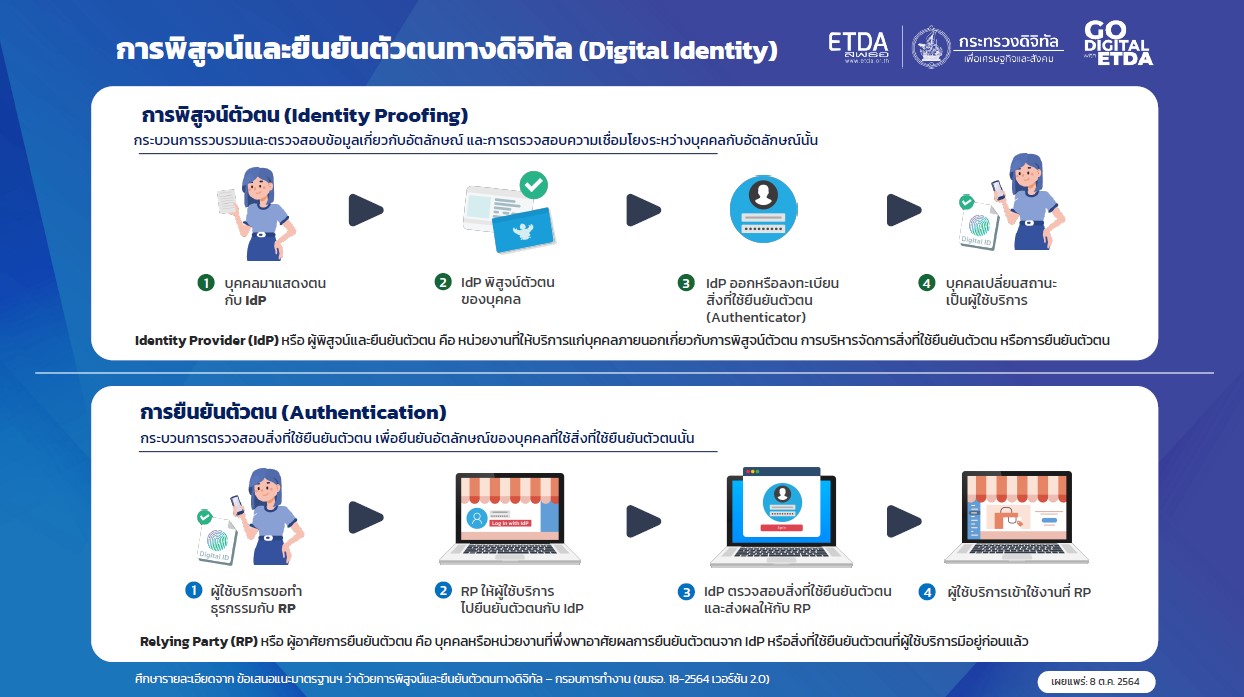

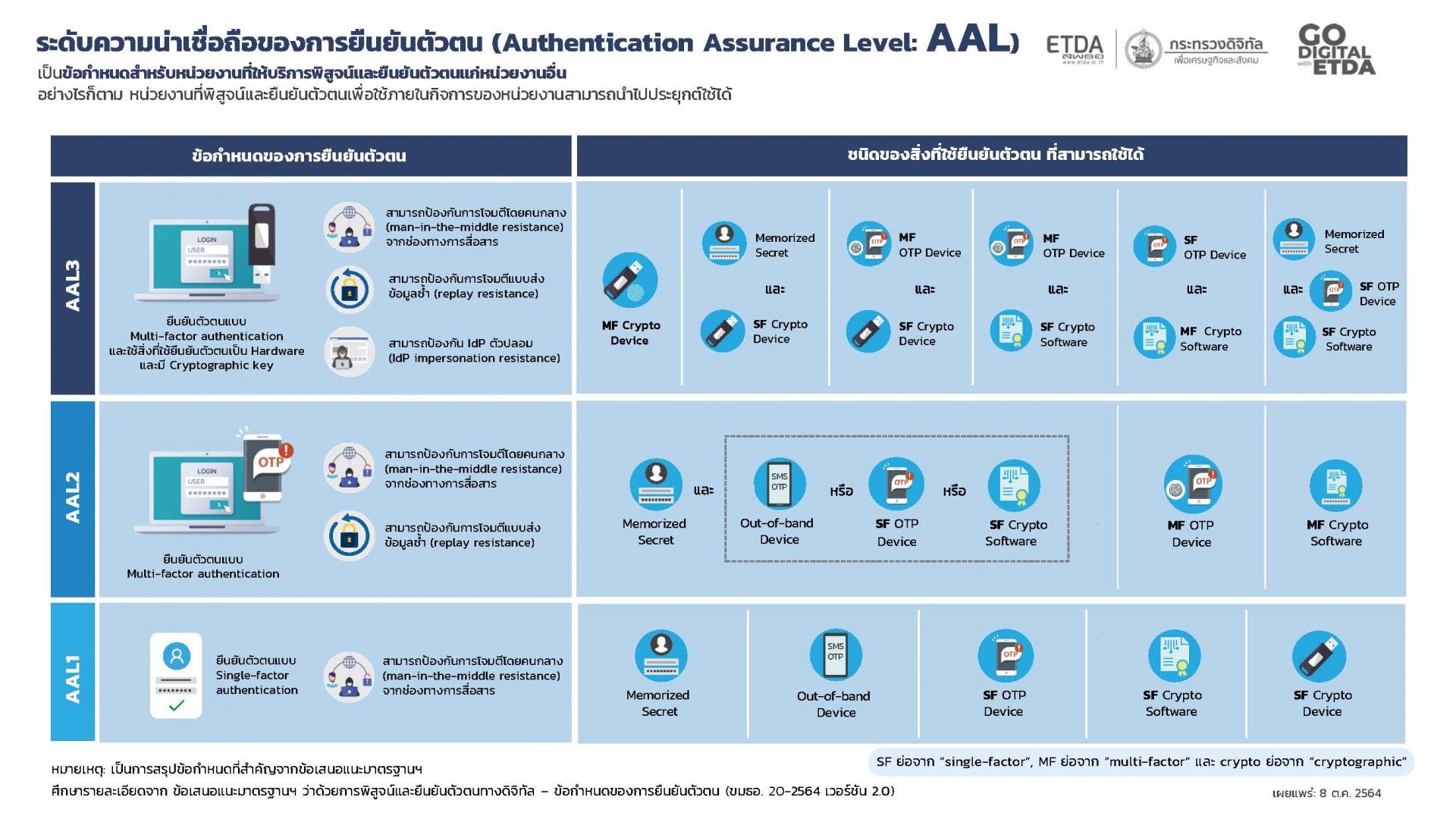

āļāļāļāļāļēāļāļāļĩāđ āļāļēāļāļŠāļģāļāļąāļāļāļēāļāļāļąāļāļāļēāļāļļāļĢāļāļĢāļĢāļĄāļāļēāļāļāļīāđāļĨāđāļāļāļĢāļāļāļīāļāļŠāđ (āļāļāļāđāļāļēāļĢāļĄāļŦāļēāļāļ) āđāļāđāļāļāļāļāđāļāđāļŠāļāļāđāļāļ°āļĄāļēāļāļĢāļāļēāļāļāđāļēāļāđāļāļāđāļāđāļĨāļĒāļĩāļŠāļēāļĢāļŠāļāđāļāļĻāđāļĨāļ°āļāļēāļĢāļŠāļ·āđāļāļŠāļēāļĢāļāļĩāđāļāļģāđāļāđāļāļāđāļāļāļļāļĢāļāļĢāļĢāļĄāļāļēāļāļāļīāđāļĨāđāļāļāļĢāļāļāļīāļāļŠāđ āļ§āđāļēāļāđāļ§āļĒāđāļāļ§āļāļēāļāļāļēāļĢāđāļāđāļāļīāļāļīāļāļąāļĨāđāļāļāļĩāļŠāļģāļŦāļĢāļąāļāļāļĢāļ°āđāļāļĻāđāļāļĒ āđāļāđāļāļ·āļāļāļāļąāļāļĒāļēāļĒāļ 2561 (āļāļĄāļāļ. 20-2561) āļāļķāđāļāļāđāļēāļāļāļīāļāđāļĨāļ°āđāļāđāļāđāļāđāļāļāļēāļāđāļāļĩāļĒāļ§āļāļąāļāļĄāļēāļāļĢāļāļēāļāļŠāļēāļāļĨ NIST Special Publication 800- 63B – Digital Identity Guidelines – Authentication and Lifecycle Management āļāļāļāļŦāļāđāļ§āļĒāļāļēāļ National Institute of Standards and Technology (NIST) āđāļāļ·āđāļāđāļāđāļāđāļāļ§āļāļēāļāđāļāđāļāļđāđāđāļŦāđāļāļĢāļīāļāļēāļĢāļāđāļēāļāļāļīāļāļīāļāļąāļĨāđāļāļāļĩāđāļāđāļāļāļīāļāļąāļāļīāļāļēāļĄ

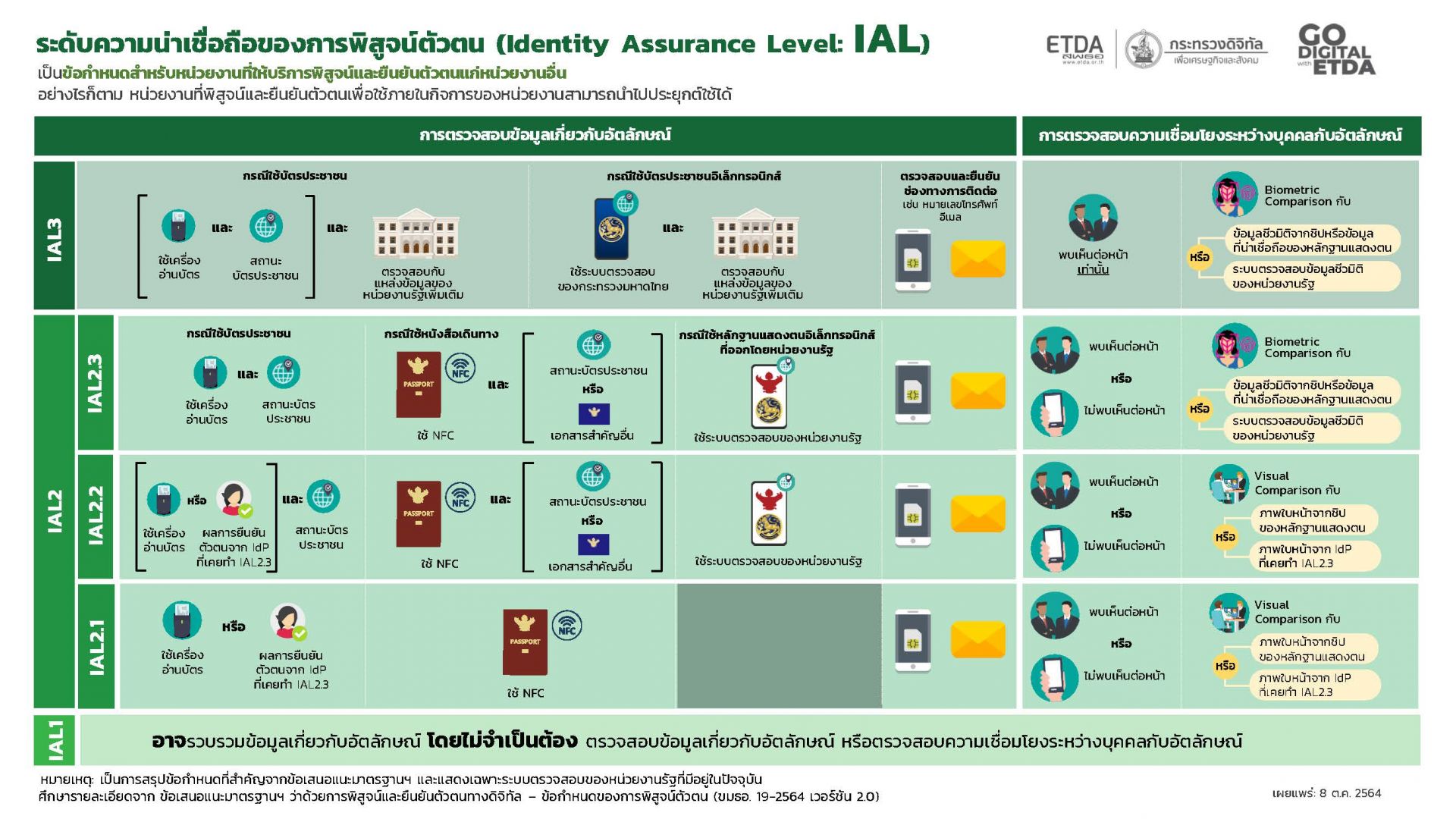

(Source: ETDA, 2019) āļĢāļđāļāļ āļēāļāđāļāđāđāļāļ·āđāļāļāļāļīāļāļēāļĒ IAL, AAL āđāļāđāļēāļāļąāđāļ āđāļĄāđāļŠāļēāļĄāļēāļĢāļāļāļģāđāļāđāļāđāļāđāļēāļāļāļīāļāđāļāđāļāļāļāļĢāļ°āđāļāļĩāļĒāļāđāļāđ

āļāļāļāđāļŦāļāļ·āļāļāļēāļāļāļĨāļļāđāļĄāļāļēāļĢāļāļāļēāļāļēāļĢāđāļĨāđāļ§ āļāļĨāļļāđāļĄāļāļļāļĢāļāļīāļāļāļ·āđāļ āđ āļāļĩāđāļāļģāļĨāļąāļāđāļāđāļēāļŠāļđāđāļāļļāļĢāļāļīāļ E-Commerce āļŦāļĢāļ·āļāļĢāļāļāļēāļĢāđāļāļīāļ API āđāļāļ·āđāļāđāļāļ·āđāļāļĄāļāđāļāļāđāļāļĄāļđāļĨ āļŦāļĢāļ·āļāļāļēāļĢāļāļĢāļīāļāļēāļĢāļāļāļāđāļŦāļāļ·āļāļāļļāļĢāļāļīāļāļŦāļĨāļąāļāļāļāļāļāļ āļāļĩāđāļĄāļĩāļāļ§āļēāļĄāļāļģāđāļāđāļāļāđāļāļāļāļēāļĢāļāđāļāļāļāļąāļāļāļ§āļēāļĄāđāļŠāļĩāđāļĒāļāļāļēāļāļāļēāļĢāļāļđāļāđāļāļĢāļāļĢāļĢāļĄāđāļāļāļĨāļąāļāļĐāļāđāļāļļāļāļāļĨ āļāđāļēāļāļāđāļĒāļāļĢāļ°āļāļąāļāļāļēāļĢāļāļĢāļīāļāļēāļĢāļĨāļđāļāļāđāļēāđāļāļĒāļāļēāļĢāļāļīāļŠāļđāļāļāđāđāļĨāļ°āļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļ āđāļŦāđāđāļāđāļāđāļāļāļēāļĄāļĄāļēāļāļĢāļāļēāļāļĢāļ°āļāļąāļāļāļ§āļēāļĄāļāđāļēāđāļāļ·āđāļāļāļ·āļāļāļāļāļāļąāļāļĨāļąāļāļĐāļāđ (Identity Assurance Level: IAL 2.3 āļāļķāđāļāđāļ) āļāļāļāļāļāļēāļāļēāļĢāđāļŦāđāļāļāļĢāļ°āđāļāļĻāđāļāļĒ āđāļĄāđāļ§āđāļēāļāļ°āđāļāđāļāļāļēāļĢāļĨāļāļāļ°āđāļāļĩāļĒāļāđāļāļīāļāļāļīāļĄ āļŦāļĢāļ·āļāļāļēāļĢāļĨāļāļāļ°āđāļāļĩāļĒāļāđāļāļīāļāļāļąāļāļāļĩāļŦāļĨāļąāļāļāļĢāļąāļāļĒāđ āđāļāļĒāļĄāļĩāļāļēāļĢāļāļģāļāđāļāļĄāļđāļĨāļāļĩāļ§āļ āļēāļ āđāļāļĒāđāļāļāļēāļ°āđāļāļŦāļāđāļēāļŦāļĢāļ·āļāļĨāļēāļĒāļāļīāđāļ§āļĄāļ·āļāļĄāļēāļĒāļ·āļāļĒāļąāļ āđāļāđāļāļāđāļ

DataOne Asia āļāļ·āļāļāļđāđāđāļāļĩāđāļĒāļ§āļāļēāļāđāļāļāļēāļĢāļ§āļēāļāļĢāļ°āļāļāđāļĨāļ°āļāļāļāđāļāļāđāļāļāļāļĨāļīāđāļāļāļąāļ e-KYC āļāļĩāđāļĢāļāļāļĢāļąāļāļāļąāđāļāļāļēāļĢāļĨāļāļāļ°āđāļāļĩāļĒāļāļāļĩāļ§āļ āļēāļ āđāļĨāļ°āļāļēāļĢāđāļāđāļāļĢāļąāļāļĐāļēāļāđāļāļĄāļđāļĨāļāļĒāđāļēāļāļāļĨāļāļāļ āļąāļĒ āđāļāļ·āđāļāļāļēāļĢāļāļģ Authentication āđāļāļāļēāļĢāļāļģāļāļļāļĢāļāļĢāļĢāļĄāļāļĢāļąāđāļāļāđāļāđāļ āđāļāļĒāļĒāļąāļāļāļāđāļāđāļāļāļąāļāļāļąāļĒāļŠāļģāļāļąāļ āđāļāđāđāļāđ

1. User Experience āļāļāļāđāļāļāļāļĨāļīāđāļāļāļąāļ

2. āļāđāļēāļāļāļēāļĢāļĢāļąāļāļĢāļāļāļāļēāļĄāļĄāļēāļāļĢāļāļēāļāļāļēāļĢāļāļīāļŠāļđāļāļāđāđāļĨāļ°āļĒāļ·āļāļĒāļąāļāļāļąāļ§. āļāļēāļĄāļĄāļēāļāļĢāļāļēāļāļĢāļ°āļāļąāļāļāļ§āļēāļĄāļāđāļēāđāļāļ·āđāļāļāļ·āļāļāļāļāļāļąāļāļĨāļąāļāļĐāļāđ (Identity Assurance Level: IAL 2.3 āļāļķāđāļāđāļ) āļāļāļāļĄāļēāļāļĢāļāļēāļ NIST āļāļķāđāļāđāļāđāļāļĄāļēāļāļĢāļāļēāļāļĢāļ°āļāļąāļāļŠāļēāļāļĨ

3. āļĢāļāļāļĢāļąāļāļāđāļāļĄāļđāļĨāļāļĩāļ§āļ āļēāļāļāļĩāđāļŦāļĨāļēāļāļŦāļĨāļēāļĒ āđāļĄāđāļ§āđāļēāļāļ°āđāļāđāļāđāļāļŦāļāđāļē āđāļŠāļĩāļĒāļ āļĄāđāļēāļāļāļē āļŦāļĢāļ·āļāļĨāļēāļĒāļāļīāđāļ§āļĄāļ·āļ

4. āļĢāļāļāļĢāļąāļāļāļēāļĢāļ§āļēāļ Architecture āļŦāļĨāļēāļāļŦāļĨāļēāļĒāļāļĢāļ°āđāļ āļ āđāļĄāđāļ§āđāļēāļāļ°āđāļāđāļ Service-Centric, Mobile-Centric āļŦāļĢāļ·āļ FIDO-Certified

5. āļĄāļĩāļāļēāļĢāđāļāđāļēāļĢāļŦāļąāļŠāļāđāļāļĄāļđāļĨāļŠāđāļ§āļāļāļļāļāļāļĨāđāļĨāļ°āļāđāļāļĄāļđāļĨāļāļĩāļ§āļ āļēāļ āđāļāļ·āđāļāļāļ§āļēāļĄāļāļĨāļāļāļ āļąāļĒāļāļāļāļāđāļāļĄāļđāļĨāđāļāļāļļāļāļāļĢāļāļĩ

āđāļŦāļāļļāļāļĨāļāļĩāđāļāļ§āļĢāđāļāđāļāļĢāļīāļāļēāļĢāļĢāļ°āļāļāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļ e-KYC āļāļāļ DataOne Asia

āđāļāļĒāļļāļāļāļĩāđāđāļāļāđāļāđāļĨāļĒāļĩāļāļīāļāļīāļāļąāļĨāđāļāđāļēāļĄāļēāļĄāļĩāļāļāļāļēāļāļŠāļģāļāļąāļāđāļāļāļĩāļ§āļīāļāļāļĢāļ°āļāļģāļ§āļąāļ āļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļāļāļĩāđāļĢāļ§āļāđāļĢāđāļ§āđāļĨāļ°āļāļĨāļāļāļ āļąāļĒāļāļĨāļēāļĒāđāļāđāļāļāļąāļāļāļąāļĒāļŠāļģāļāļąāļāļāļĩāđāļāđāļ§āļĒāđāļŦāđāļāļļāļĢāļāļīāļāļŠāļēāļĄāļēāļĢāļāļāļģāđāļāļīāļāļāļēāļāđāļāđāļāļĒāđāļēāļāļĢāļēāļāļĢāļ·āđāļ āļĢāļ°āļāļ e-KYC āļāļāļ DataOne Asia āđāļāđāļāļŦāļāļķāđāļāđāļāđāļāļĨāļđāļāļąāļāļāļĩāđāļāđāļ§āļĒāđāļŠāļĢāļīāļĄāļŠāļĢāđāļēāļāļāļ§āļēāļĄāļĄāļąāđāļāđāļāđāļŦāđāđāļāđāļāļāļāđāļāļĢāđāļĨāļ°āļĨāļđāļāļāđāļē āļāđāļ§āļĒāđāļāļāđāļāđāļĨāļĒāļĩāļāļĩāđāļāļąāļāļŠāļĄāļąāļĒ āđāļĨāļ°āļĄāļēāļāļĢāļāļēāļāļāļ§āļēāļĄāļāļĨāļāļāļ āļąāļĒāļŠāļđāļāļŠāļļāļ

e-KYC āļāļ·āļāļāļ°āđāļĢ ?

e-KYC (Electronic Know Your Customer) āļāļ·āļ āļĢāļ°āļāļāļāļĩāđāļāđāļ§āļĒāđāļŦāđāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļāļāļāļāļĨāļđāļāļāđāļēāļŠāļēāļĄāļēāļĢāļāļāļģāđāļāđāđāļāļĢāļđāļāđāļāļāļāļīāļāļīāļāļąāļĨāđāļāļĒāđāļĄāđāļāđāļāļāđāļāđāđāļāļāļŠāļēāļĢāđāļāļāđāļāļīāļĄ āđāļāđāļ āļāļēāļĢāļŠāđāļāļŠāļģāđāļāļēāļāļąāļāļĢāļāļĢāļ°āļāļēāļāļāļŦāļĢāļ·āļāđāļāļāļŠāļēāļĢāļāđāļēāļ āđ āđāļāļĒāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļ e-KYC āļāļ°āđāļāđāđāļāļāđāļāđāļĨāļĒāļĩāļāļąāđāļāļŠāļđāļ āđāļāđāļ āļāļēāļĢāļāļāļāļģāđāļāļŦāļāđāļē (Facial Recognition) āļŦāļĢāļ·āļāļāļēāļĢāļ§āļīāđāļāļĢāļēāļ°āļŦāđāļāđāļāļĄāļđāļĨāļāļīāļāļīāļāļąāļĨ āđāļāļ·āđāļāļāļĢāļ§āļāļŠāļāļāđāļĨāļ°āļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļāļāļāļāļĨāļđāļāļāđāļēāļāļĒāđāļēāļāļĢāļ§āļāđāļĢāđāļ§āđāļĨāļ°āđāļĄāđāļāļĒāļģ

āļĢāļ°āļāļ e-KYC āļāļđāļāļāļāļāđāļāļāļĄāļēāđāļāļ·āđāļāļĨāļāļāļ§āļēāļĄāļāļąāļāļāđāļāļāđāļāļāļĢāļ°āļāļ§āļāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļ āđāļĨāļ°āļāđāļ§āļĒāđāļāļīāđāļĄāļāļ§āļēāļĄāļāļĨāļāļāļ āļąāļĒāđāļāļāļēāļĢāļāļąāļāļāļēāļĢāļāđāļāļĄāļđāļĨāļŠāđāļ§āļāļāļļāļāļāļĨ

āđāļŦāļāļļāļāļĨāļāļĩāđāļāļ§āļĢāđāļĨāļ·āļāļāđāļāđāļĢāļ°āļāļ e-KYC āļāļāļ DataOne Asia

āļāļ§āļēāļĄāļāļĨāļāļāļ āļąāļĒāļĢāļ°āļāļąāļāļŠāļđāļ

āļĢāļ°āļāļ e-KYC āļāļāļ DataOne Asia āđāļāđāļĄāļēāļāļĢāļāļēāļāļāļēāļĢāđāļāđāļēāļĢāļŦāļąāļŠāļāđāļāļĄāļđāļĨāļāļąāđāļāļŠāļđāļ āđāļāļ·āđāļāļāđāļāļāļāļąāļāļāļēāļĢāđāļāļĢāļāļĢāļĢāļĄāļāđāļāļĄāļđāļĨāļŠāđāļ§āļāļāļļāļāļāļĨ āļāđāļ§āļĒāđāļāļīāđāļĄāļāļ§āļēāļĄāļĄāļąāđāļāđāļāđāļāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļ e-KYC

āļĨāļāļāļąāđāļāļāļāļāļāļēāļĢāļāļģāđāļāļīāļāļāļēāļ

āļĢāļ°āļāļ e-KYC āļāļģāđāļŦāđāļāļēāļĢāļāļĢāļ§āļāļŠāļāļāļāļąāļ§āļāļāđāļāđāļāđāļāļāļĒāđāļēāļāļĢāļēāļāļĢāļ·āđāļ āđāļāļĒāļŠāļēāļĄāļēāļĢāļāļāļģāđāļāļīāļāļāļēāļĢāđāļāđāļāđāļēāļāļāļāļāđāļĨāļāđ āļĨāļāđāļ§āļĨāļēāđāļāļāļēāļĢāļāļąāļāļāļēāļĢāđāļāļāļŠāļēāļĢāđāļāļāđāļāļīāļĄ

āļāļĢāļ°āļŠāļāļāļēāļĢāļāđāļāļđāđāđāļāđāļāļēāļāļāļĩāđāļĢāļēāļāļĢāļ·āđāļ

āļāđāļ§āļĒāđāļāļāđāļāđāļĨāļĒāļĩāļāļĩāđāļāļąāļāļŠāļĄāļąāļĒ āļĢāļ°āļāļ e-KYC āļāļāļ DataOne Asia āļāđāļ§āļĒāđāļŦāđāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļāđāļāđāļāđāļāđāļāđāļāļĒāđāļēāļāļāđāļēāļĒāļāļēāļĒāđāļĨāļ°āļĢāļ§āļāđāļĢāđāļ§ āļāļąāđāļāļĒāļąāļāļĢāļāļāļĢāļąāļāļāļēāļĢāđāļāđāļāļēāļāļāđāļēāļāļāļļāļāļāļĢāļāđāļŦāļĨāļēāļāļŦāļĨāļēāļĒ āđāļāđāļ āļŠāļĄāļēāļĢāđāļāđāļāļāđāļĨāļ°āļāļāļĄāļāļīāļ§āđāļāļāļĢāđ

āļĢāļāļāļĢāļąāļāļāļļāļĢāļāļīāļāļŦāļĨāļēāļāļŦāļĨāļēāļĒāļāļĢāļ°āđāļ āļ

āđāļĄāđāļ§āđāļēāļāļļāļāļāļ°āļāļĒāļđāđāđāļāļāļļāļāļŠāļēāļŦāļāļĢāļĢāļĄāļāļēāļĢāđāļāļīāļ āļāļēāļĢāļāļĢāļ°āļāļąāļāļ āļąāļĒ āļŦāļĢāļ·āļāļāļĩāļāļāļĄāđāļĄāļīāļĢāđāļ āļĢāļ°āļāļ e-KYC āļāļāļ DataOne Asia āļŠāļēāļĄāļēāļĢāļāļāļĢāļąāļāđāļŦāđāđāļŦāļĄāļēāļ°āļŠāļĄāļāļąāļāļāļ§āļēāļĄāļāđāļāļāļāļēāļĢāļāļāļāļāļļāļĢāļāļīāļāđāļāđāļĨāļ°āļāļĢāļ°āđāļ āļ

āđāļāđāļāđāļāļāļēāļĄāļāđāļāļāļģāļŦāļāļāļāļāļāļŦāļāđāļ§āļĒāļāļēāļāļāļģāļāļąāļāļāļđāđāļĨ

āļĢāļ°āļāļāļāļāļāđāļĢāļēāđāļāđāļĢāļąāļāļāļēāļĢāļāļāļāđāļāļāđāļŦāđāđāļāđāļāđāļāļāļēāļĄāļāđāļāļāļģāļŦāļāļāđāļĨāļ°āļĄāļēāļāļĢāļāļēāļāļāļāļāļŦāļāđāļ§āļĒāļāļēāļāļāļģāļāļąāļāļāļđāđāļĨ āđāļāđāļ āļāļāļēāļāļēāļĢāđāļŦāđāļāļāļĢāļ°āđāļāļĻāđāļāļĒ (BOT) āđāļĨāļ°āļāļāļŦāļĄāļēāļĒāļāļļāđāļĄāļāļĢāļāļāļāđāļāļĄāļđāļĨāļŠāđāļ§āļāļāļļāļāļāļĨ (PDPA)

āļŦāļēāļāļāļļāļāļāļģāļĨāļąāļāļĄāļāļāļŦāļēāđāļāļĨāļđāļāļąāļāļŠāļģāļŦāļĢāļąāļāļāļēāļĢāļĒāļ·āļāļĒāļąāļāļāļąāļ§āļāļ e-KYC āļāļĩāđāļāļąāđāļāļāļĨāļāļāļ āļąāļĒ āļĢāļ§āļāđāļĢāđāļ§ āđāļĨāļ°āļĄāļĩāļāļĢāļ°āļŠāļīāļāļāļīāļ āļēāļ DataOne Asia āļāļĢāđāļāļĄāđāļāđāļāļāļąāļāļāļĄāļīāļāļĢāļāļĩāđāļāļļāļāđāļ§āđāļ§āļēāļāđāļ āļāļĢāļķāļāļĐāļēāđāļĢāļēāđāļāđāđāļĨāļĒ

Contact our expert

By submitting, I agree to the processing and international transfer of my personal data by DataOne Asia as described in the Private Policy.